GUIDA ALLA BUSTA PAGA DELL’ESERCITO

Da tempo, il CUSE (Centro Unico Stipendiale Esercito), nello svolgimento della quotidiana funzione di supporto nei confronti degli EDR periferici e del personale amministrato, ha spesso constatato una diffusa difficoltà a “leggere” la propria “busta paga”. Tale criticità, peraltro non nuova, si è accentuata in questi ultimi tempi, anche a causa del diverso layout introdotto dal sistema stipendiale NoiPA che – rispetto al formato precedentemente in uso alla Difesa – rende la “busta paga” difficilmente comprensibile ai “non addetti ai lavori”. Nell’ambito dell’attività divulgativa volta ad assicurare attenzione ed aderenza alle molteplici richieste di chiarimenti, si è ritenuto di agevolare la lettura del cedolino da parte del personale, attraverso uno strumento che ne faciliti la comprensione. Non potendo considerare tutti i casi che compongono la “galassia” del trattamento economico di attività, il manuale che ne è scaturito prende come modello di riferimento tre esempi di attribuzione stipendiale che rappresentano il “campione”: – in cui è racchiusa – senza alcuna pretesa di completezza/esaustività – la generalità delle situazioni stipendiali riscontrabili nella realtà; – da cui, partendo dalla determinazione degli assegni lordi dovuti, è possibile giungere al “netto mano” che ciascun amministrato percepisce mensilmente.

L’INQUADRAMENTO ECONOMICO

L’inquadramento economico del personale corrisposto con il cedolino unico NoiPA deriva da una serie di fattori che discendono dallo status giuridico di ciascun amministrato, quali, ad esempio, la categoria di appartenenza (Ufficiali, Sottufficiali, Volontari in servizio permanente e Volontari in Ferma Prefissata), l’anzianità di servizio e la progressione per gradi e qualifiche. Gli inquadramenti scelti a modello per il presente vademecum si riferiscono a tre esempi di cedolino stipendiale “campione” relativi a personale con inquadramento da:

– Ufficiale dirigente o ad esso equiparato;

– militare “parametrato” (Ufficiali direttivi non equiparati alla dirigenza, Sottufficiali e Volontari in servizio permanente);

– Volontario in Ferma Prefissata.

Per ciascun inquadramento si indicano gli assegni fissi e continuativi lordi spettanti corrisposti con il cedolino unico NoiPA “campione”. Ogni cedolino viene successivamente analizzato per singole voci e, attraverso schede dimostrative, si espongono i calcoli che presiedono alle ritenute previdenziali ed erariali operate per giungere al “netto alla mano”.

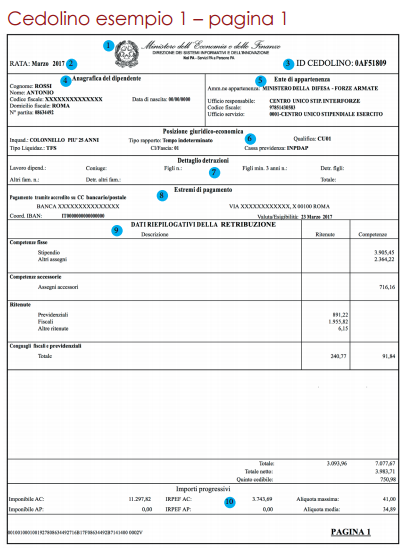

CEDOLINO UFFICIALE DIRIGENTE O AD ESSO EQUIPARATO PAG. 1

- Logo del Ministero dell’Economia e Finanze – Direzione Centrale dei Sistemi informativi e dell’Automazione – Servizio SPT.

- Mese e anno di riferimento della rata di stipendio

- Identificativo del cedolino da utilizzare nel caso in cui il dipendente richieda un prestito presso una banca/finanziaria aderente al progetto Creditonet.

- La sezione riporta i dati anagrafici dell’intestatario del cedolino quali: cognome, nome, codice fiscale, data di nascita, comune di residenza e numero di partita. Il domicilio fiscale e il Comune di appartenenza sono informazioni necessarie per: – individuare l’aliquota addizionale comunale I.R.Pe.F. da applicare in sede di conguaglio fiscale sulla retribuzione annuale percepita; – inoltrare eventuali comunicazioni al dipendente. Si ricorda che, per una corretta applicazione dell’aliquota addizionale, è necessario comunicare al proprio Servizio Amministrativo, le eventuali variazioni del domicilio fiscale intervenute entro il 31 dicembre di ogni anno. Il n° partita è il codice di iscrizione numerico necessario per: – identificare in modo univoco il dipendente nel Sistema SPT – consultare le informazioni presenti sulla banca dati SPT – presentare eventuali comunicazioni all’ufficio responsabile

- La sezione riporta i dati dell’amministrazione di appartenenza (Ministero della Difesa), dell’Ufficio Responsabile (CUSI) e del relativo codice fiscale e dell’Ufficio di Servizio del dipendente (CUSE)

- La sezione riporta i dati della posizione giuridico-economica del dipendente: l’inquadramento economico, il tipo di rapporto (tempo indeterminato/determinato), la qualifica (codice che NoiPA associa al grado rivestito), il tipo di liquidazione (Trattamento di Fine Servizio – TFS) e la cassa previdenziale a cui si versano mensilmente i contributi pensionistici (INPS-INPDAP). Tali informazioni (di natura giuridico/economica) identificano la posizione amministrativa e giuridica del militare necessaria per calcolare la retribuzione spettante

- La sezione contiene i dati che indicano l’importo totale delle detrazioni sia da lavoro dipendente che per carichi di famiglia. Tale importo diminuisce l’imposta sul reddito delle persone fisiche (IRPEF) calcolata, in base alle aliquote vigenti, sull’imponibile fiscale al netto delle ritenute previdenziali.

- Il pagamento delle competenze del mese in corso può essere erogato tramite accreditamento su conto corrente bancario o postale. In questa sezione del cedolino si riportano le informazioni relative alla: – modalità con le quali viene eseguito il pagamento dello stipendio e, nel caso di accreditamento lo sportello bancario e le coordinate bancarie; – data di valuta, che indica il momento in cui lo stipendio è esigibile/disponibile.

- La sezione contiene i dati relativi alle: – competenze fisse: stipendio, altri assegni aventi natura fissa e continuativa (ad esempio: l’operativa, assegno di valorizzazione dirigenziale, ecc.), assegno nucleo famigliare, arretrati a debito, arretrati a credito, tredicesima. – competenze accessorie: indennità accessorie complessivamente liquidate nel mese; – ritenute: previdenziali e fiscali (al netto del totale delle detrazioni analiticamente riportate nella precedente sezione n. 7), altre ritenute (propriamente dette extraerariali, come ad esempio, cessioni stipendiali, prestiti, ecc.); – conguagli fiscali e previdenziali. La differenza fra il totale delle competenze e il totale delle ritenute (previdenziali ed erariali) costituisce il totale netto alla mano che viene corrisposto al dipendente. La sezione, inoltre, riporta l’indicazione del “quinto cedibile”, ovvero della parte di stipendio che, nel mese di riferimento, il dipendente può “cedere” per rimborsare prestiti e/o ottenere finanziamenti. Tale somma, che può variare di mese in mese, si ottiene sottraendo dalle competenze fisse (non si tiene conto delle competenze accessorie o di altre competenze eventualmente presenti in cedolino unico) le ritenute previdenziali ed erariali (calcolate unicamente sulle citate competenze fisse). La differenza così ottenuta, divisa per 5, fornirà il “quantum” del quinto stipendiale cedibile nel mese di riferimento.

- Il pagamento delle competenze del mese in corso può essere erogato tramite accreditamento su conto corrente bancario o postale. In questa sezione del cedolino si riportano le informazioni relative alla: – modalità con le quali viene eseguito il pagamento dello stipendio e, nel caso di accreditamento lo sportello bancario e le coordinate bancarie; – data di valuta, che indica il momento in cui lo stipendio è esigibile/disponibile.

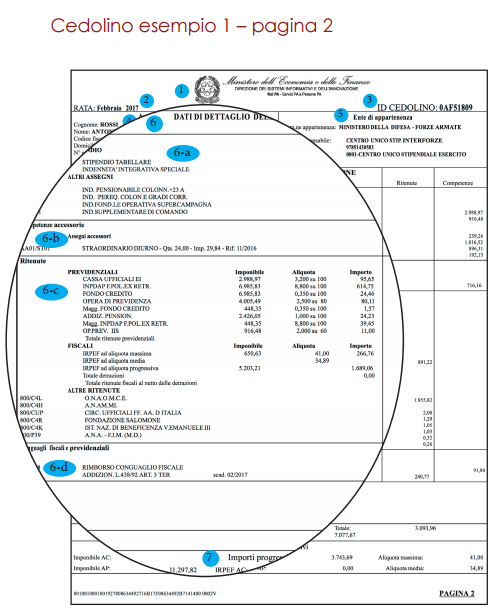

PAGINA 2 DEL CEDOLINO

Il Cedolino unico NoiPA riporta, nelle sezioni in riferimento 1-5, quanto già indicato nella prima pagina del cedolino unico.

6 La sezione contiene i dati di dettaglio delle voci stipendiali che compongono la retribuzione totale. La suddivisione può essere più o meno complessa a seconda del ruolo e del grado rivestito.

6-a Competenze fisse. Le principali voci riscontrabili sono le seguenti: –

Stipendio:

• Stipendio mensile tabellare (nel caso di specie: Gen. di Brig. 1^ Classe);

• Indennità Integrativa Speciale;

Altri assegni:

• Indennità perequativa (per i gradi di Colonnello e Generale di Brigata);

• Indennità pensionabile;

• Indennità di impiego operativo;

• Indennità di comando;

• Altre indennità fondamentali (ad esempio l’Assegno di valorizzazione dirigenziale per i gradi di Tenente Colonnello e Maggiore)

6-b Competenze accessorie: – assegni accessori percepiti nel mese (es.: straordinario).

6-c Ritenute: – Previdenziali; – Fiscali (al netto delle detrazioni); – Altre ritenute (alloggi demaniali, cessioni, premi assicurazioni, ecc.);

6-d Conguagli fiscali e previdenziali: determinati all’atto del rilascio della Certificazione Unica sui redditi dell’anno precedente, ovvero rimborsi da mod. 730.

7 La sezione contiene le stesse informazioni già riportate nella pag.1 del Cedolino – sezione 10.

CALCOLO DELLE RITENUTE PREVIDENZIALI – CEDOLINO ESEMPIO 1

CASSA UFFICIALI

Le Casse Ufficiali e Sottufficiali delle tre FF.AA. sono state istituite con la finalità di corrispondere ai propri iscritti un’indennità supplementare al termine del servizio oltre alla cd. “buonuscita”. Si calcola applicando sul 100% dello stipendio tabellare (e altre voci aventi natura tabellare, come, ad esempio, la RIA) l’aliquota del 3,2%.

INPDAP FORZE POLIZIA EX SISTEMA RETRIBUTIVO

La Cassa di previdenza dei dipendenti dello Stato (INPDAP) gestisce l’ammontare dei contributi previdenziali posti a carico del dipendente. Si calcola applicando sul 100% di tutte le componenti fisse e accessorie del cedolino l’aliquota del 8,8%.

FONDO CREDITO

E’ un contributo obbligatorio dovuto dagli iscritti aventi diritto all’erogazione di prestiti verso cessione di quote stipendiali. Si calcola applicando sul 100% di tutte le componenti fisse e accessorie del cedolino l’aliquota dello 0,35%.

OPERA DI PREVIDENZA

E’ un contributo obbligatorio versato dal lavoratore, a proprio carico, come finanziamento del proprio trattamento di fine servizio (TFS – cd. “buonuscita”). Si calcola applicando sul 80% dello stipendio tabellare e indennità perequativa/posizione (per i gradi da Col. a Gen. C.A.) del cedolino l’aliquota dello 2,5%. Per gli Ufficiali che rivestono il grado di Maggiore e Tenente Colonnello, l’indennità di valorizzazione dirigenziale non rientra nella base di calcolo.

MAGGIORAZIONE FONDO CREDITO

E’ una maggiorazione figurativa del 15%, ai fini del fondo credito, applicata, dal 1° gennaio 2012, in aggiunta alla base pensionabile (definita ai sensi dell’art. 13 del decreto legislativo 30 dicembre 1992, n. 503), al personale in servizio permanente destinatario dei sei aumenti periodici di stipendio (beneficio di fine servizio). Si calcola applicando sul 100% del 15% dello stipendio tabellare (parametrale) del cedolino l’aliquota dello 0,35%

ADDIZ. PENSION.

L’art. 3 ter della Legge n. 438/92 ha stabilito, a decorrere dal 1° gennaio 1993, in favore di tutti i regimi pensionistici dei dipendenti pubblici un’aliquota aggiuntiva dell’1% a carico del dipendente, sulle quote di retribuzione eccedenti il limite della prima fascia di retribuzione pensionabile (il cosiddetto tetto di rendimento pieno) che viene determinato annualmente in base agli indici ISTAT dei prezzi al consumo per le famiglie. Per l’anno 2016 la fascia di retribuzione pensionabile è stata determinata in Euro 46.123,00 Si calcola applicando sul 100% di tutta la retribuzione fissa eccedente Euro 46.123,00 annuo l’aliquota dell’ 1%.

INPDAP FORZE POLIZIA EX SISTEMA RETRIBUTIVO (MAGGIORAZIONE)

E’ una maggiorazione figurativa del 15%, ai fini pensionistici, applicata, dal 1° gennaio 2012, in aggiunta alla base pensionabile (definita ai sensi dell’art. 13 del decreto legislativo 30 dicembre 1992, n. 503), al personale in servizio permanente destinatario dei sei aumenti periodici di stipendio (beneficio di fine servizio). Si calcola applicando sul 100% del 15% dello stipendio tabellare (parametrale) del cedolino l’aliquota dello 8,8%.

OPERA DI PREVIDENZA INDENNITA’ INTEGRATIVA SPECIALE

E’ un contributo a carico del dipendente, ai fini del trattamento di fine servizio, calcolato sull’indennità integrativa speciale. Si calcola applicando sul 60% dell’indennità integrativa speciale in godimento l’aliquota del 2%.

IRPEF

Le amministrazioni dello Stato effettuano, sugli emolumenti corrisposti al personale amministrato, una ritenuta d’acconto dell’Imposta sul reddito delle persone fisiche, al netto di quelle previste per legge, nonché delle detrazioni per eventuali carichi di famiglia. L’imposta si calcola applicando, all’imponibile fiscale determinato dalla somma del lordo delle competenze fisse (sez. 6-a.) e accessorie (sez. 6-b.), al netto delle ritenute previdenziali (sez. 6-c.) : – l’aliquota progressiva in base agli scaglioni di reddito sulle competenze fisse, al netto di eventuali conguagli (sez. 6-d., pag. 2 del cedolino) o detrazioni (sez. 7 – pag. 1 del cedolino) riportati in “busta paga”; – l’aliquota massima sulle competenze accessorie liquidate nel mese.

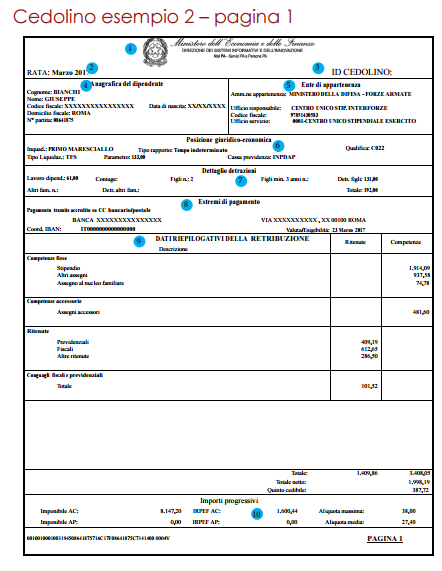

PERSONALE PARAMETRATO (Ufficiali direttivi non equiparati alla dirigenza, Sottufficiali, Volontari in Servizio Permanente e VFP4 raffermati)

- Logo del Ministero dell’Economia e Finanze – Direzione Centrale dei Sistemi informativi e dell’Automazione – Servizio SPT.

- Mese e anno di riferimento della rata di stipendio

- Identificativo del cedolino da utilizzare nel caso in cui il dipendente richieda un prestito presso una banca/ finanziaria aderente al progetto Creditonet.

- La sezione riporta i dati anagrafici dell’intestatario del cedolino quali: cognome, nome, codice fiscale, data di nascita, comune di residenza e numero di partita. Il domicilio fiscale e il Comune di appartenenza sono informazioni necessarie per: – individuare l’aliquota addizionale comunale I.R.Pe.F. da applicare in sede di conguaglio fiscale sulla retribuzione annuale percepita; – inoltrare eventuali comunicazioni al dipendente. Si ricorda che, per una corretta applicazione dell’aliquota addizionale, è necessario comunicare al proprio Servizio Amministrativo, le eventuali variazioni del domicilio fiscale intervenute entro il 31 dicembre di ogni anno. Il n° partita è il codice di iscrizione numerico necessario per: – identificare in modo univoco il dipendente nel Sistema SPT – consultare le informazioni presenti sulla banca dati SPT – presentare eventuali comunicazioni all’ufficio responsabile.

- La sezione riporta i dati dell’amministrazione di appartenenza (Ministero della Difesa), dell’Ufficio Responsabile (CUSI) e del relativo codice fiscale e dell’Ufficio di Servizio del dipendente (CUSE)

- La sezione riporta i dati della posizione giuridico-economica del dipendente: l’inquadramento economico, il tipo di rapporto (tempo indeterminato/determinato), la qualifica (codice che NoiPA associa al grado rivestito), il tipo di liquidazione (Trattamento di Fine Servizio – TFS) e la cassa previdenziale a cui si versano mensilmente i contributi pensionistici (INPS-INPDAP). Tali informazioni (di natura giuridico/economica) identificano la posizione amministrativa e giuridica del militare necessaria per calcolare la retribuzione spettante.

- La sezione contiene i dati che indicano l’importo totale delle detrazioni sia da lavoro dipendente che per carichi di famiglia. Tale importo diminuisce l’imposta sul reddito delle persone fisiche (IRPEF) calcolata, in base alle aliquote vigenti, sull’imponibile fiscale al netto delle ritenute previdenziali.

- Il pagamento delle competenze del mese in corso può essere erogato tramite accreditamento su conto corrente bancario o postale. In questa sezione del cedolino si riportano le informazioni relative alla: – modalità con le quali viene eseguito il pagamento dello stipendio e, nel caso di accreditamento lo sportello bancario e le coordinate bancarie; – data di valuta, che indica il momento in cui lo stipendio è esigibile/disponibile.

- La sezione contiene i dati relativi alle: – competenze fisse: stipendio, altri assegni aventi natura fissa e continuativa (ad esempio l’operativa), assegno nucleo familiare, arretrati a debito, arretrati a credito, tredicesima. – competenze accessorie: indennità accessorie complessivamente liquidate nel mese; – ritenute: previdenziali e fiscali (al netto del totale delle detrazioni analiticamente riportate nella precedente sezione n. 7), altre ritenute (propriamente dette extraerariali, come ad esempio, cessioni stipendiali, prestiti, ecc.). – conguagli fiscali e previdenziali. La differenza fra il totale delle competenze e il totale delle ritenute (previdenziali ed erariali) costituisce il totale netto alla mano che viene corrisposto al dipendente. La sezione, inoltre, riporta l’indicazione del “quinto cedibile”, ovvero della parte di stipendio che, nel mese di riferimento, il dipendente può “cedere” per rimborsare prestiti e/o ottenere finanziamenti. Tale somma, che può variare di mese in mese, si ottiene sottraendo dalle competenze fisse (non si tiene conto delle competenze accessorie o di altre competenze eventualmente presenti in cedolino unico) le ritenute previdenziali ed erariali (calcolate unicamente sulle citate competenze fisse). La differenza così ottenuta, divisa per 5, fornirà il “quantum” del quinto stipendiale cedibile nel mese di riferimento.

- La sezione contiene le informazioni riguardanti: – l’imponibile fiscale dell’anno corrente (che riporta mese per mese anche l’imponibile consolidato al mese precedente); – l’I.R.Pe.F. dell’anno corrente (che tiene conto anche di quanto trattenuto al mese precedente); – l’aliquota massima anno corrente (che si applica sulle competenze accessorie liquidate nel mese); – imponibile fiscale anno precedente (imponibile determinato su arretrati anni precedenti pagati nell’anno in corso); – I.R.Pe.F. anni precedenti (su emolumenti pagati nell’anno in corso); – aliquota media I.R.Pe.F.: (da applicare in caso di pagamento di competenze relative agli anni precedenti da corrispondere nell’anno in corso). L’aliquota media è quella corrispondente all’imposta dovuta sulla metà del reddito complessivo netto percepito dal contribuente nel biennio anteriore all’anno in cui è sorto il diritto alla percezione dell’emolumento.

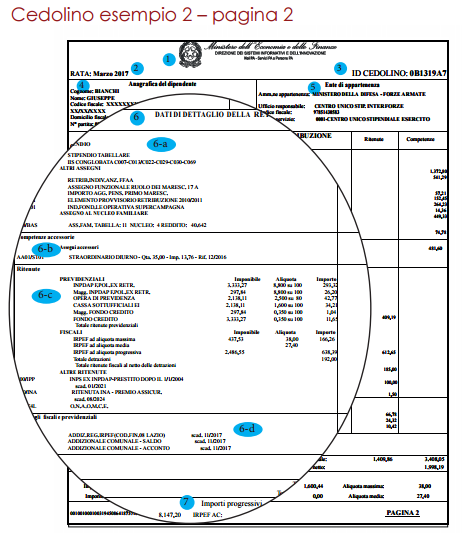

PAGINA 2 DEL CEDOLINO

Il Cedolino unico NoiPA riporta, nelle sezioni in riferimento 1-5, quanto già indicato nella prima pagina del cedolino unico.

6 La sezione contiene i dati di dettaglio delle voci stipendiali che compongono la retribuzione totale. La suddivisione può essere più o meno complessa a seconda del ruolo e del grado rivestito.

6-a Competenze fisse. Le principali voci riscontrabili sono le seguenti: – Stipendio: • Stipendio parametrale; • Indennità Integrativa Speciale (viene esplicitata anche quella conglobata nel parametro); – Altri assegni: • Retribuzione Individuale di Anzianità. • Importo aggiuntivo pensionabile; • Assegno di funzione; • Indennità di impiego operativo; • Elemento provvisorio della retribuzione; • Altre indennità fondamentali. – assegno nucleo familiare.

6-b Competenze accessorie: – assegni accessori percepiti nel mese (es.: straordinario).

6-c Ritenute: – Previdenziali; – Fiscali (al netto delle detrazioni); – Altre ritenute (alloggi demaniali, cessioni, premi assicurazioni, ecc.);

6-d Conguagli fiscali e previdenziali: determinati all’atto del rilascio della Certificazione Unica sui redditi dell’anno precedente.

CALCOLO DELLE RITENUTE PREVIDENZIALI – CEDOLINO ESEMPIO 2

CASSA SOTTUFFICIALI EI

Le Casse Ufficiali e Sottufficiali delle tre FF.AA. sono state istituite con la finalità di corrispondere ai propri iscritti un’indennità supplementare al termine del servizio oltre alla cd. “buonuscita”. Si calcola applicando l’aliquota del 1,6% sul 100% di: – stipendio tabellare; – l’indennità integrativa speciale; – retribuzione individuale anzianità; – elemento provvisorio della retribuzione; – assegno funzionale.

INPDAP FORZE POLIZIA EX SISTEMA RETRIBUTIVO

La Cassa di previdenza dei dipendenti dello Stato (INPDAP) gestisce l’ammontare dei contributi previdenziali posti a carico del dipendente. Si calcola applicando sul 100% di tutte le componenti fisse e accessorie del cedolino l’aliquota del 8,8%

FONDO CREDITO

Il contributo, obbligatorio, al Fondo è dovuto dagli iscritti aventi diritto all’erogazione di prestiti verso cessione di quote stipendiali. Si calcola applicando sul 100% di tutte le componenti fisse e accessorie del cedolino l’aliquota dello 0,35%.

OPERA DI PREVIDENZA

un contributo obbligatorio versato dal lavoratore, a proprio carico, come finanziamento del proprio trattamento di fine servizio (TFS – cd. “buonuscita”). Si calcola applicando l’aliquota dello 2,5% sull’80% di: – stipendio tabellare; – l’indennità integrativa speciale; – retribuzione individuale anzianità; – elemento provvisorio della retribuzione; – assegno funzionale

MAGGIORAZIONE FONDO CREDITO

E’ una maggiorazione figurativa del 15%, ai fini del fondo credito, applicata, dal 1° gennaio 2012, in aggiunta alla base pensionabile (definita ai sensi dell’art. 13 del decreto legislativo 30 dicembre 1992, n. 503), al personale in servizio permanente destinatario dei sei aumenti periodici di stipendio (beneficio di fine servizio). Si calcola applicando l’aliquota dello 0,35% sul 15% di: – stipendio tabellare; – l’indennità integrativa speciale; – retribuzione individuale anzianità; – elemento provvisorio della retribuzione.

INPDAP FORZE POLIZIA EX SISTEMA RETRIBUTIVO (MAGGIORAZIONE)

E’ una maggiorazione figurativa del 15%, ai fini pensionistici, applicata, dal 1° gennaio 2012, in aggiunta alla base pensionabile (definita ai sensi dell’art. 13 del decreto legislativo 30 dicembre 1992, n. 503), al personale in servizio permanente destinatario dei sei aumenti periodici di stipendio (beneficio di fine servizio). Si calcola applicando l’aliquota dell’8,8% sul 15% di: – stipendio tabellare; – l’indennità integrativa speciale; – retribuzione individuale anzianità; – elemento provvisorio della retribuzione.

IRPEF

Le amministrazioni dello Stato effettuano sugli emolumenti corrisposti al personale amministrato una ritenuta d’acconto dell’Imposta sul reddito delle persone fisiche, al netto delle ritenute previdenziali ed assistenziali previste per legge, nonché delle detrazioni per eventuali carichi di famiglia. L’imposta si calcola applicando, all’imponibile fiscale determinato dalla somma del lordo delle competenze fisse (sez. 6-a.) e accessorie (sez. 6-b.), al netto delle ritenute previdenziali (sez. 6-c.) e dell’assegno per il nucleo familiare : – l’aliquota progressiva in base agli scaglioni di reddito sulle competenze fisse, al netto di eventuali conguagli (sez. 6-d., pag. 2 del cedolino) o detrazioni (sez. 7 – pag. 1 del cedolino) riportati in “busta paga”; – l’aliquota massima sulle competenze accessorie liquidate nel mese.

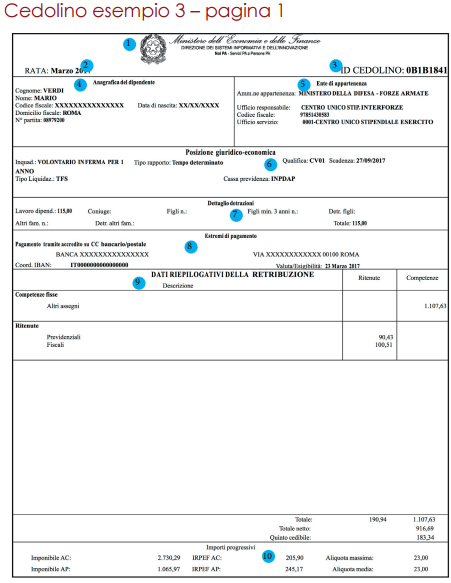

CEDOLINO VOLONTARIO IN FERMA PREFISSATA

- Logo del Ministero dell’Economia e Finanze – Direzione Centrale dei Sistemi informativi e dell’Automazione – Servizio SPT.

- Mese e anno di riferimento della rata di stipendio

- Identificativo del cedolino da utilizzare nel caso in cui il dipendente richieda un prestito presso una banca/ finanziaria aderente al progetto Creditonet.

- La sezione riporta i dati anagrafici dell’intestatario del cedolino quali: cognome, nome, codice fiscale, data di nascita, comune di residenza e numero di partita. Il domicilio fiscale e il Comune di appartenenza sono informazioni necessarie per: – individuare l’aliquota addizionale comunale I.R.Pe.F. da applicare in sede di conguaglio fiscale sulla retribuzione annuale percepita; – inoltrare eventuali comunicazioni al dipendente. Si ricorda che, per una corretta applicazione dell’aliquota addizionale, è necessario comunicare al proprio Servizio Amministrativo, le eventuali variazioni del domicilio fiscale intervenute entro il 31 dicembre di ogni anno. Il n° partita è il codice di iscrizione numerico necessario per: – identificare in modo univoco il dipendente nel Sistema SPT – consultare le informazioni presenti sulla banca dati SPT – presentare eventuali comunicazioni all’ufficio responsabile

- La sezione riporta i dati dell’amministrazione di appartenenza (Ministero della Difesa), dell’Ufficio Responsabile (CUSI) e del relativo codice fiscale e dell’Ufficio di Servizio del dipendente (CUSE).

- La sezione riporta i dati della posizione giuridico-economica del dipendente: l’inquadramento economico, il tipo di rapporto (tempo indeterminato/determinato), la qualifica (codice che NoiPA associa al grado rivestito), il tipo di liquidazione (Trattamento di Fise Servizio – TFS) e la cassa previdenziale a cui si versano mensilmente i contributi pensionistici (INPS-INPDAP). Tali informazioni (di natura giuridico/economica) identificano la posizione amministrativa e giuridica del militare necessaria per calcolare la retribuzione spettante.

- La sezione contiene i dati che indicano l’importo totale delle detrazioni sia da lavoro dipendente che per carichi di famiglia. Tale importo diminuisce l’imposta sul reddito delle persone fisiche (IRPEF) calcolata, in base alle aliquote vigenti, sull’imponibile fiscale al netto delle ritenute previdenziali.

- Il pagamento delle competenze del mese in corso può essere erogato tramite accreditamento su conto corrente bancario o postale. In questa sezione del cedolino si riportano le informazioni relative alla: – modalità con le quali viene eseguito il pagamento dello stipendio e, nel caso di accreditamento lo sportello bancario e le coordinate bancarie; – data di valuta, che indica il momento in cui lo stipendio è esigibile/disponibile.

- La sezione contiene i dati relativi alle: – competenze fisse: paga e altri assegni aventi natura fissa legati ai giorni di presenza del militare (ad esempio l’operativa), assegno nucleo famigliare, arretrati a debito, arretrati a credito, tredicesima. – competenze accessorie: indennità accessorie complessivamente liquidate nel mese; – ritenute: previdenziali e fiscali (al netto del totale delle detrazioni analiticamente riportate nella precedente sezione n. 7), altre ritenute (propriamente dette extraerariali, come ad esempio, cessioni stipendiali, prestiti, ecc.). – conguagli fiscali e previdenziali. La differenza fra il totale delle competenze e il totale delle ritenute (previdenziali ed erariali) costituisce il totale netto alla mano che viene corrisposto al dipendente. La sezione, inoltre, riporta l’indicazione del “quinto cedibile”, ovvero della parte di stipendio che, nel mese di riferimento, il dipendente può “cedere” per rimborsare prestiti e/o ottenere finanziamenti. Tale somma, che può variare di mese in mese, si ottiene sottraendo dalle competenze fisse (non si tiene conto delle competenze accessorie o di altre competenze eventualmente presenti in cedolino unico) le ritenute previdenziali ed erariali (calcolate unicamente sulle citate competenze fisse). La differenza così ottenuta, divisa per 5, fornirà il “quantum” del quinto stipendiale cedibile nel mese di riferimento.

- La sezione contiene le informazioni riguardanti: – l’imponibile fiscale dell’anno corrente (che riporta mese per mese anche l’imponibile consolidato al mese precedente); – l’I.R.Pe.F. dell’anno corrente (che tiene conto anche di quanto trattenuto al mese precedente); – l’aliquota massima anno corrente (che si applica sulle competenze accessorie liquidate nel mese); – imponibile fiscale anno precedente (imponibile determinato su arretrati anni precedenti pagati nell’anno in corso); – I.R.Pe.F. anni precedenti (su emolumenti pagati nell’anno in corso); – aliquota media I.R.Pe.F.: (da applicare in caso di pagamento di competenze relative agli anni precedenti da corrispondere nell’anno in corso). L’aliquota media è quella corrispondente all’imposta dovuta sulla metà del reddito complessivo netto percepito dal contribuente nel biennio anteriore all’anno in cui è sorto il diritto alla percezione dell’emolumento.

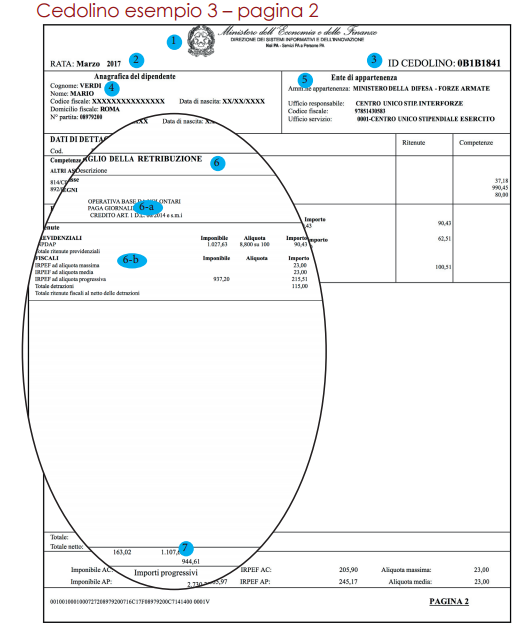

PAGINA 2 CEDOLINO

Il Cedolino unico NoiPA riporta, nelle sezioni in riferimento 1-5, quanto già indicato nella prima pagina del cedolino unico.

6 La sezione contiene i dati di dettaglio delle voci stipendiali che compongono la retribuzione totale.

6-a Competenze fisse. Le principali voci riscontrabili sono le seguenti: – Altri assegni: • Paga giornaliera (importo mensile lordo della paga spettante al volontario in FP. Legata alle giornate di presenza del militare); • Indennità di impiego operativo base da volontari;

6-b Ritenute: – Previdenziali; – Fiscali (al netto delle detrazioni).

7 La sezione contiene le stesse informazioni già riportate nella pag.1 del Cedolino – sezione 10.

CALCOLO DELLE RITENUTE PREVIDENZIALI – CEDOLINO ESEMPIO 3

INPDAP FORZE POLIZIA EX SISTEMA RETRIBUTIVO

La Cassa di previdenza dei dipendenti dello Stato (INPDAP) gestisce l’ammontare dei contributi previdenziali posti a carico del dipendente. Si calcola applicando sul 100% delle competenze mensili (paga e operativa base da volontari) – al netto del cd. “bonus Renzi” (80 euro) l’aliquota dell’8,8%.

IRPEF

Le amministrazioni dello Stato effettuano sugli emolumenti corrisposti al personale amministrato una ritenuta d’acconto dell’Imposta sul reddito delle persone fisiche, al netto delle ritenute previdenziali ed assistenziali previste per legge, nonché delle detrazioni per eventuali carichi di famiglia. L’imposta si calcola applicando, all’imponibile fiscale determinato dalla somma del lordo delle competenze fisse (sez. 6-a.) e accessorie (sez. 6-b.), al netto delle ritenute previdenziali (sez. 6-c.): – l’aliquota progressiva in base agli scaglioni di reddito sulle competenze fisse, al netto di eventuali conguagli (sez. 6-d., pag. 2 del cedolino) o detrazioni (sez. 7 – pag. 1 del cedolino) riportati in “busta paga”; – l’aliquota massima sulle competenze accessorie liquidate nel mese.